Finanční rezerva – jistota pro klidný spánek

Nečekané události s sebou mnohdy přináší i nečekané výdaje. Proto je dobré připravit se na tyto situace a vytvořit si dostatečnou finanční rezervu. Víte, jak stanovit výši své finanční rezervy, k čemu rezerva přesně slouží a proč je základem investování?

Co je to finanční rezerva

Finanční rezerva se dá chápat jako jeden ze základních pilířů finanční gramotnosti. Jedná se o část osobních financí, které se odkládají stranou a následně slouží k pokrytí nečekaných výdajů a nepředvídatelných situací. Finanční rezervou se dá nazývat i obnos financí, který máte stranou a použijete ho jen v případě finanční krize.

Pomocí efektivního odkládání financí konečně přestanete žít od výplaty k výplatě. Pokud se zajímáte o finanční nezávislost a svobodu, je pro vás vytvoření finanční rezervy stěžejním krokem. Následně je možné využít část peněz i ke zhodnocení investováním.

TIP NA ČLÁNEK – Jak spořit a kam uložit peníze, aby se zhodnocovaly

Průzkumy z minulých let poukázaly na to, že kolem 20 % obyvatel naší republiky nemá vůbec žádnou finanční rezervu. Dalších zhruba 30 % obyvatel potvrdilo, že má rezervu, zhruba ve výšce jednoho měsíčního platu. Nejhorší situace byla u mladých do 35 let, kteří nevěděli, jaká je ideální výše rezervy nebo proč by si měli peníze odkládat bokem.

3 typy finančních rezerv

Mezi základní typy finančních rezerv patří okamžitá, krátkodobá a dlouhodobá rezerva.

- Okamžitá rezerva

Jedná se o veškeré finanční prostředky, které máme na svém osobním účtu a jsou ihned dostupné. Ve většině případů jsou tyto finance zhodnoceny minimálním úrokem a platíme z nich měsíční výdaje. Na běžném účtu rozhodně není nutné nechávat velké částky, které je možno zhodnotit investováním nebo alespoň uložením na spořící účet.

- Krátkodobá rezerva

Krátkodobou rezervou se dají nazvat finance, které se nachází na spořícím účtu. Patří sem i finance, které si spoříte doma a slouží pro neočekávané výdaje. Krátkodobá rezerva na spořícím účtu není většinou ihned dostupná, ve většině případů je možné ji vybrat z účtu až v průběhu druhého až třetího dne.

- Dlouhodobá rezerva

V případě dlouhodobé rezervy se jedná o finance, které si ukládáte již delší dobu, a to ve vyšších nebo mimořádných platbách. Může se jednat například o šetření na nový automobil, nemovitost nebo splátku uvedeného. Dlouhodobá rezerva je i spoření na stáří, a to mimo důchodové pojištění.

Jaký je účel finanční rezervy

Hlavní účel finanční rezervy je jistota, že zvládnete jakoukoliv nečekanou situaci, přečkáte finanční krizi a nezadlužíte se v případě potřeby financí navíc, mimo osobní rozpočet. Bez finanční rezervy se můžete velmi rychle dostat do dluhové pasti a zjistíte, že už dávno neplatí tvrzení, že si finanční rezervu nemůžete dovolit. Ve skutečnosti je téměř nutností pro váš klidný spánek.

Při vytváření finanční rezervy je nutné myslet na to, že každého může někdy potkat období nouze, nečekané a krizové situace a je dobré mít finanční polštář pro „měkký dopad“. Mezi neobvyklé výdaje patří například:

- oprava automobilu

- oprava nebo koupě potřebného spotřebiče

- dlouhodobé onemocnění

- ztráta zaměstnání

- akutní lékařský zákrok

- nečekané doplatky energií

- živelné pohromy

- nehody a nešťastné události

Finanční rezerva nebo pojištění

Možná namítnete, že jste proti nečekaným událostem pojištění, a tak není potřeba vytvářet si finanční rezervu. V tomto případě je nutné brát v potaz také situaci, kdy pojištění nedokáže pokrýt veškeré nečekané výdaje. U finanční rezervy vám peníze zůstávají na běžném nebo spořícím účtu, můžete je investovat a dál efektivně zhodnocovat. Pojištění platíte každý měsíc, a to i když se žádná pojistná událost nestane a tyto finance jsou už jen výdaji.

Proč je finanční rezerva důležitá

Každý z nás už řešil situaci, kdy potřeboval finance na nečekané výdaje. Finanční rezerva vám zajistí klidnější život a výrazně podpoří vaši psychiku, pokud budete vědět, že jste připraveni i na to, s čím tak úplně nepočítáte. Odkládání financí vás také zbaví neustálého strachu, že přijde krize a vy si s ní neporadíte. Navíc nebudete muset žít od výplaty k výplatě ani žádat o nevýhodnou půjčku. Tvorbou finanční rezervy se podílíte také na zajištění rodiny a svých blízkých.

V některých případech se však může stát, že jsou vaše životní výdaje vyšší než celkový příjem. V této situaci se musíte zamyslet, jak svůj příjem zvýšit nebo výrazně snížit výdaje. Velkým pomocníkem může být osobní rozpočet, který vám rychle a jednoduše ukáže, kam jdou všechny vaše finance. Vždy se snažte o finanční nezávislost, neřešte jednu půjčku druhou a vyhněte se existenčním problémům. Na finanční rezervě byste měli pracovat dokonce už od první výplaty v práci. Před tím, si však dobře spočítejte, zda vaše příjmy pokrývají pravidelné náklady.

Začněte už dnes

I když si na začátku budete odkládat menší částku, udělejte to. Zkuste začít tím, že si odložíte z výplaty alespoň nižší obnos, následně budujte finanční rezervu systematicky. Zajímejte se o možnosti, kam přesně své finance odkládat, zda zvolit běžný účet nebo spořící účet. V každém případě se snažte na tyto finance nesahat, pokud to nebude nezbytné. Berte svou finanční rezervu jako finance pro případ krize.

Pro konkrétní příklad nemusíme chodit daleko. Vzpomeňme si na začátek pandemie, kdy spousta lidí skončila bez práce a bez možnosti měsíčního výdělku tak, jak byli zvyklí. Mnoho z nich řešilo existenční problémy, právě z důvodu, že neměli vytvořenou dostatečnou rezervu. Mezi těmito lidmi se našli i ti, kteří se domnívali, že jsou jejich příjmy stabilní a že se jich finanční krize nemůže dotknout.

Stanovení výše rezervy

Obecně se doporučuje stanovit si výši finanční rezervy alespoň na trojnásobek měsíčního platu. Rezerva ve výši půlročního platu vám však poskytne mnohem větší jistotu. Spočítejte si, jak vysokou rezervu vám příjem domácnosti dovolí. I když je lepší malá rezerva než žádná, zkuste udělat vše proto, abyste dosáhli zmíněných 3 až 6 měsíců příjmu.

K vytvoření dostatečné rezervy vám pomůže podívat se na vaše příjmy z několika faktorů. Mezi nimi je dobré zohlednit vaše zaměstnání, neočekávané závazky a splátky, věk a majetek.

- U věku platí jednoduchá poučka – čím vyšší je váš věk, tím vyšší potřebujete finanční rezervu.

- Co se týká zaměstnání a schopnosti najít si v případě potřeby novou práci, tak mají mladší lidé výhodu. Je všeobecně známo, že například lidé nad 50 let mají problém najít si nové zaměstnání, proto je dobré mít opět vyšší finanční rezervu.

- Zároveň je dobré všímat si toho, jak je vaše povolání žádané. Pokud pracujete v oboru, který trpí nedostatkem lidí, nebudete mít o zaměstnání nouzi. V tomto případě je nutné zohlednit i lokalitu práce, úroveň vašeho vzdělání a v neposlední řadě praxi.

- U investovatelného majetku je dobré vědět, zda máte možnost využít jej jako aktiva, namísto finanční rezervy.

- Počítat byste měli také s neočekávanými závazky, kam patří potřeby vaší rodiny, věk, splátky, majetek a zaměstnání partnera, případně finanční pomoc dalším členům rodiny.

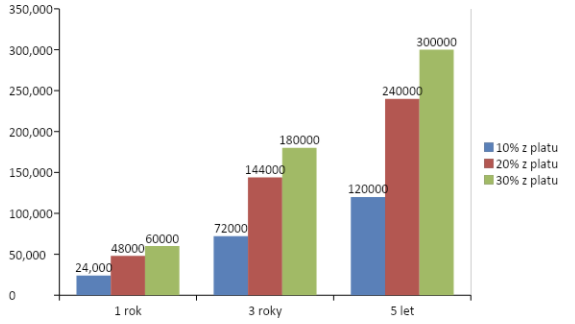

Vývoj úspor s průměrným platem 20 000 Kč a % odkládání

Obecně se doporučuje spořit si alespoň 10 % z měsíčního platu. Pokud budeme vycházet z toho, že průměrný plat je v tomto případě 20 000 Kč a vy si budete každý měsíc odkládat zmíněnou část financí, svou rezervu si vytvoříte za 5 let. Pokud chcete mít dostatečnou finanční rezervu rychleji, je potřeba zvýšit odkládanou částku. Na grafu vidíte další vývoj, při zvýšení financí, které můžete odložit.

Finanční rezerva jako základ investování

Věděli jste, že většina obyvatel České republiky má své finance uložené jen na běžném účtu ve své bance? Je však nutné si připomenout také inflaci, která každoročně finance na účtu znehodnocuje o 2 až 3 %. Při přepočtu, například v období deseti let, tak vaše finance ztratí průměrně až třetinu své hodnoty.

Jak naložit s touto informaci? Vytvoření finanční rezervy může být váš první investiční cíl. Nechte si na běžném účtu finance zhruba ve výši jednoho až dvou měsíčních příjmů a zbytek peněz investujte. Pomocí investování dokážete vytvořit velkou část doporučené finanční rezervy, a to i v krátkodobém horizontu. Vyzkoušejte investice do crowdfundingu pomocí platformy FinGOOD.